難しい計算不要!アタマにスッと入る教育資金の計画方法(高校まで)

これから子どもが生まれる

まだ赤ちゃんでお金面が心配。

しかし、日々忙しくて

マネープランどころじゃない!

というママに向けた

簡単なプランニング方法のご紹介です。

────────────────────

■この記事でわかること

1 高校までにかかる大まかな金額

2 お金が足りるかどうかの考え方

3 資金不足に3つの作戦

4 見落としがちな4つ目の対策

5 まとめ「あなたの聖域はどこから」

────────────────────

教育費は

子ども一人あたり1000万円

といいますね・・・

用意できるのかどうか

不安じゃありませんか?

15年という長い期間でとらえると

500万円1000万円と

大きな金額になってしまい

2人目を諦めている方もいらっしゃいます。

でも1年あたり、1か月あたりに直せば

お金を準備する方法を

具体的にイメージすることができ

漠然とした不安から解放されるのです。

────────────────────

1 高校までにかかる大まかな金額

────────────────────

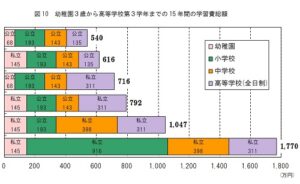

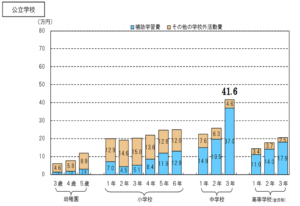

新聞雑誌・学資保険のパンフレットで

こんなグラフを見た覚えはありませんか?

帯グラフの右がわの太字は

その進路を取った場合の総額です。

幼稚園から高校まですべて公立なら540万円

幼稚園だけ私立で小中高が公立なら616万円

幼小中が公立、高校だけ私立なら716万円

幼高が私立、小中が公立なら792万円

幼と中高が私立、小学校だけ公立なら1047万円

幼稚園から高校まですべて私立なら1770万円

(図:および金額は平成28年度文部科学省子どもの学習費調査より)

15年という長い期間でとらえると

500万円1000万円と

大きな金額ですね。

そこで幼小中高というパートに分け

さらに1年あたり、

1か月あたりに金額を割って考えます。

幼稚園は

2019年10月から無償化

となり、考え方が複雑なため

0歳から入園となる保育園の費用も絡め

別記事でご案内したいと思います。

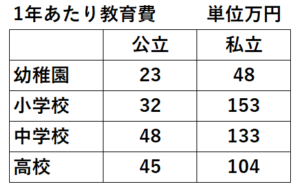

小学校は6年間で

公立193万円

私立916万円です。

それぞれ÷6をすれば

1年あたりの教育費は

公立32万円

私立153万円です。

このようにして

1年あたりの金額を求めたのが

こちらの表です。

1年あたりの金額がわかったら

1か月あたりの金額を求めます。

÷12か月です。

公立32万円÷12か月=2.6万円

私立152万円÷12か月=12.6万円

計算で求めた金額は

あくまでも6年間の平均値で

実際は

低学年ほど支出が少なく

高学年になるほど高くなります。

でもここで面倒になって

考えることをやめてしまっては

漠然とした不安

からは解放されません。

「おおまかに”このくらい”」

と頭の片隅にでも

金額がインプットされることに

意味があります。

1か月あたりの金額は

ご覧の表のとおりです。

統計値を丸めると

公立は小中高

年間30~50万円

1か月あたり3~4万円の支出

私立は小中高

年間100~150万円

1か月あたり9~13万円の支出

とシンプルにとらえることができます。

もう一つ

家計相談にいらっしゃる皆さんが

お困りの費用があります。

「入学前にかかる費用」です。

公立なら5~10万円

私立なら30~50万円

入学に入学金や

学習用具・制服代として

計画しましょう。

道具を揃えたり

制服を買ったりするのは

卒業年の2月あたりと

思いきや

10月11月に制服の採寸会で

お支払いとなることもあります。

余裕をもって夏には

まとまった金額が準備できるといいですね。

────────────────────

2 お金が足りるかどうかの考え方

────────────────────

公立は小中高

年間30~50万円

1か月あたり3~4万円の支出

私立は小中高

年間100~150万円

1か月あたり9~13万円の支出

プラスα資金として

新入学前年の夏には

公立は5~10万円

私立は30~50万円出費がある

と大まかに分かったところで

「じゃあどうしたらいいか」

「具体的に、実現できそうな対策」

をイメージしていきましょう。

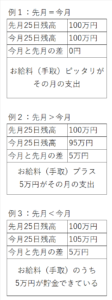

<STEP1:毎月の繰り越し額を確認>

現在の家計で

毎月いくら繰越できているか

計算してみましょう。

家計簿をつけていなくても大丈夫。

銀行口座の残高をみれば

簡単にわかります。

給料日から次の給料日の

残高差を

ピックアップするだけです。

毎月25日が給料日を例にすると

こんな感じ

例1

先月も今月も同じ残高

お給料分トントンが

我が家のこの一か月の支出です。

例2

先月より今月の残高が5万円少ないなら

お給料+5万円が

我が家のこの一か月の支出、

つまり赤字。

例3

先月より今月の残高が5万円多いなら

お給料マイナス5万円が

我が家のこの一か月の支出です。

貯金できているという事です。

普段づかいの口座以外に

積み立てている口座がある場合は

そちらの残高も足して考えます。

学資保険などは

いずれ戻ってくるけれど、

「今すぐは使えない」

ので支出とします。

<STEP2:今の習い事費用を確認>

幼児教室や通信教材など

今現在

子どもの教育に

毎月かけている金額を

書き出します。

年払いを選択しているなら

年額を12で割って

1か月あたりの金額を出します。

おむつ代やミルク代は

成長とともに

かからなくなりますが、

その分は、

「食費に化ける」

と考えてOKです。

<STEP3:教育費の今と将来の金額差を確認>

STEP2で出した毎月の

教育費・教材費と

将来毎月「このくらい?」と

ざっくり出した金額の差を

確認します。

例えば、今現在

毎月5000円

月謝を払っていたとします。

公立小学校に上がった時は

今より毎月2.5万円

教育費が増えます。

公立中高に上がると

今より毎月3.5万円

教育費が増えます。

私立を選べば

増える教育費は

小:毎月12.5万円

中:毎月10.5万円

高:毎月8.5万円

予定することになります。

ただし、

私立小中学校の授業料は

地域ごと・学校ごとに

大きく異なります。

私立を予定したい方は

学校ホームページや

説明会に参加して

個別に確認されることを

お勧めします。

<STEP4:毎月の貯蓄と将来の教育費を突き合わせる>

STEP1で出した

毎月貯金できる額と

STEP3で出した

将来今より増える教育費の

差を求めます。

小・中・高と

選んだ進路ごとに

今かけている教育費との差額を

計算しましょう。

例えば

毎月の収支トントンの

育休中のAさん宅が

今習い事に5000円

払っていたとします。

小中公立、高校私立に

進学する場合

小学校に上がるころには

毎月2.5万円

中学校では

毎月3.5万円

高校では

毎月8.5万円

今よりも多くのお金を

教育費として確保しないと

いけないことがわかります。

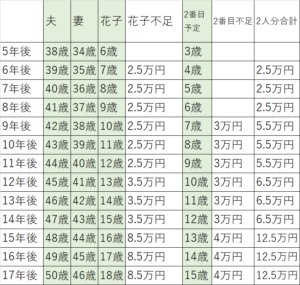

2人目が生まれ

同じ進路を取るなら

フリーハンドでよいので

ご夫婦の年齢

子どもたちの年齢と

不足額を表にしてみましょう。

こんな感じです・・・

────────────────────

3 資金不足に3つの作戦

────────────────────

「このままでは資金が不足する!」

と分かったら

お金の準備の仕方を検討します。

方法は3つ

1:貯金の取り崩し

2:収入増を見込む

3:支出を減らす

<1貯金取り崩し作戦は?>

先ほどのAさん宅が

子どもが生まれる前に

貯めてあった貯金が

すでに1500万円ほどあれば

今の生活を全く変えず

高校までの教育資金が賄えます。

しかし途中、

車を買い替えたり

マイホームを買ったり

あるいは

ご主人が病気で休職

というアクシデントが

起きるかもしれません。

全額切り崩し作戦をとるなら

2000万円、3000万円と

もっとたくさんの蓄えが

必要そうです。

<2収入増作戦は?>

ご主人の昇給

あるいは

奥様の職場復帰

を想定します。

Aさんの場合

6年後に毎月2.5万円

手取りが増えるでしょうか?

ご主人の月給に換算するなら

総額で3万円以上

昇給しないと手取り2.5万円増

にはなりません。

9年後10年後に

毎月5.5万円の手取り増が必要なら

総支給は今よりプラス7万円

年収で84万円アップが必要となります。

ご主人の会社は

そこまでの昇給が見込める会社でしょうか。

複数プランの1つとして

ご主人昇給パターンを検討しましょう。

最も現実的なのは

奥様が働くパターンです。

ご主人の年収を84万円上げるより

奥様が毎月7万円パートに出て

84万円稼ぐ方が実現の可能性は

高いですよね。

正社員で復帰予定なら

家計は相当余裕ができます。

<3支出減作成は?>

現在、

何にどれだけ支出しているか

にもよります。

2~3万円支出減ならば

外食・コンビニの利用回数見直し

スマホのプラン見直しや

保険の見直し

車の持ち方の見直し

といった、数千円の支出減の

組み合わせで乗り切れそうです。

でも、数万円支出を減らすのは

なかなか高いハードルです。

そこで4番目の作戦が登場します。

────────────────────

4 見落としがちな4つ目の対策

────────────────────

有効な最終手段とは

「習い事の計画」です。

教育費の統計は

「塾や習い事込み」

の金額なのです。

こちらのグラフをご覧ください。

水色の帯は塾

オレンジ色は習い事を表しています。

塾や習い事にかかる金額は

公立なら教育費の半分

私立なら3割も

学校以外に支払われているのです。

(グラフはいずれも平成28年度文部科学省子どもの学習費調査より)

つまり、

「我が家が費やせる月謝の金額」

を設定することで

教育費準備にかかる負担を

減らすことができるのです。

教育費は必ずかかるもの

ではなく、

コントロール可能な部分が

存在するということです。

公立小に通う子は

およそ年間20万円が

塾や習い事代です。

1か月あたり1万6000円です。

月謝は月6000円以内と

家庭のルールを決めてしまえば

毎月1万円用意する額が

少なくて済ませられます。

私立小学校なら

学校へ100万円

塾などに50万円

つまり毎月4万円が平均値。

そうはいっても

小さいうちにいろいろやらせたい

ならば平均値より5000円だけ

減らしてみましょう。

3歳~15歳まで12年間

毎月5000円習い事代が

節約できたなら

なんと72万円貯まります。

まんべんなく5000円

減らさなくても、

中3、高3だけはしっかり

塾に行かせたい

という考え方もOKです。

────────────────────

5 まとめ「あなたの聖域はどこから」

────────────────────

教育費は「絶対に削れない」と

優先順位の高い支出に設定されがちです。

プランを立て行き詰まったら

教育費は本当に聖域なのか

聖域の中でも取捨選択できないか?

我が家の支出の限界を横目で見つつ

ボーダーラインを

設定してみることが

大切です。

塾や習い事に

時間の許す限り通わせて

仕事に出たり・節約したりしながら

資金繰りを頑張るのか

最低限の塾・習い事を決め

計画的に家計管理を

するのか

どちらがあなたが笑顔でいられるか

我が子の幸せにつながるか

日々の育児に

精いっぱいの毎日でしょうが

一人で悩まず、FPという

お金に詳しい第三者も利用し

ご夫婦の話し合いの

きっかけづくりを

してみてくださいね。

お読みいただきありがとうございました。